Dollar cost averaging vs. lump sum – oplatí sa priemerovanie nákladov?

Investovanie je do veľkej miery o strategických rozhodnutiach, a jedným z najdôležitejších je, ako vložiť svoje financie do trhu. Dvoma často diskutovanými prístupmi sú dollar cost averaging (DCA) a lump sum investing. Obe stratégie ponúkajú jedinečné výhody a riziká, pričom každá oslovuje odlišné investičné filozofie. Čo je to dollar cost averaging a lump sum? A oplatí sa metoda DCA?

Bez ohľadu na to, či investor preferuje systematické pravidelné investície alebo radikálny prístup, cieľom je objaviť, ktorá cesta by mohla byť kľúčom k optimálnemu zhodnoteniu investičného portfólia a zhodnotenia peňazí.

Kľúčové informácie článku

Dollar cost averaging (DCA) je investičná stratégia, pri ktorej investor pravidelne investuje rovnakú sumu peňazí do určitého aktíva, nezávisle na jeho súčasnej cene.

Lump sum je opačná investičná stratégia, kedy investor investuje všetky dostupné finančné prostriedky naraz do vybraného aktíva.

Porovnanie DCA a lump sum sa týka spôsobu, ako investori pristupujú k investovaniu svojich peňazí. DCA umožňuje rozložiť riziko nákupu na dlhšie obdobie, zatiaľ čo lump sum môže priniesť vyšší potenciálny výnos v prípade rastu ceny aktíva.

Investori s dlhodobým horizontom môžu uprednostniť DCA pre stabilizáciu investičných nákladov, zatiaľ čo investori S krátkodobým horizontom môžu uprednostniť lump sum pre potenciálny výnos.

Voľba medzi DCA a lump sum je individuálna a závisí od ich osobných preferencií a investičných cieľov, a preto by mali rozhodnutie prijať na základe dôkladného zváženia všetkých faktorov.

Porovnanie brokerov a investičných platforiem

Broker

Demo účet

Slovenská podpora

XTB

Demo účet

Slovenská podpora

eToro

Demo účet

Slovenská podpora

Portu

Demo účet

Slovenská podpora

Čo je to dollar cost averaging – DCA?

Dollar cost averaging (DCA) je stratégia systematického investovania, ktorá umožňuje investorom nakupovať aktíva (napríklad akcie, fondy alebo iné aktíva) pravidelnými, často mesačnými nákupmi, bez ohľadu na aktuálne trhové podmienky.

Hlavným princípom DCA je investovať pevnú sumu peňazí v pravidelných intervaloch, čím sa dosahuje priemerná nákupná cena aktív. Táto metóda využíva výhody trhovej volatility tým, že umožňuje investorovi nakupovať viac podielov v období nízkych cien a menej v období vysokých cien.

DCA tak ponúka ochranu pred pokusom časovo trhového vstupu, čo môže zmierniť vplyv krátkodobých trhových fluktuácií na celkové portfólio. Pre ilustráciu fungovania DCA si možno predstaviť, že investor si zvolí mesačnú sumu 100 dolárov na investovanie do určeného aktíva.

V mesiacoch, keď sú ceny nízke, týchto 100 dolárov nakúpi viac podielov. V obdobích vyšších cien sa táto suma vynakladá na menej podielov. V dôsledku toho investor postupne vytvára portfólio s priemernou nákupnou cenou, ktorá zohľadňuje fluktuácie trhu.

Táto systematická a disciplinovaná stratégia môže pomôcť investorom zmierniť emocionálnu reakciu na krátkodobú neistotu na trhoch a poskytuje im dlhodobý prístup k investovaniu, ide teda o stratégiu na dlhodobé investovanie.

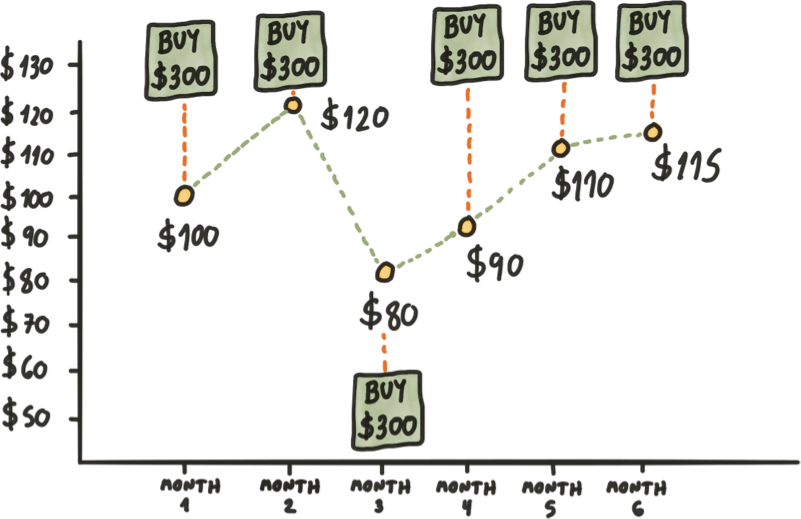

Zdroj: Thetradingbible.com

Na grafe vyššie možno vidieť v jednoduchosti, čo je to dollar cost averaging. Investor investuje rovnakú sumu peňazí každý mesiac, teda ako na grafe 300 dolárov. Aj keď si posiela tú istú sumu, nakupuje iné množstvo akcií (podielov spoločnosti) každý mesiac.

V prvom mesiaci nakúpi 3 akcie (300 / 100). Druhý mesiac nakúpi menej, nakoľko cena akcie vzrástla, konkrétne 2,5 akcie (300 / 120). V treťom mesiaci kupuje akcie v zľave, keďže ich cena klesla, a za tú istú investovanú sumu nakúpi až 3,75 akcií. Týmto prístupom sa v dlhodobom období náklady (costs) spriemerujú.

Čo je to lump sum?

Lump sum (LS) predstavuje opačný prístup k investovaniu oproti dollar cost averaging (DCA). Táto stratégia zahŕňa investovanie celej sumy peňazí naraz do vybranej investície.

V ostrom kontraste k pravidelným nákupom pri DCA, investor pri lump sum investovaní prejavuje odvahu a schopnosť investovať väčšiu sumu bez rozdelenia na menšie transakcie. Táto stratégia predpokladá, že investor je schopný určiť optimálny čas na vstup na trh a má dôveru v budúci rast vybranej investície.

Lump sum investovanie môže byť vhodné pre tých, ktorí veria vo výhody krátkodobých výkyvov trhov a majú dostatok finančnej istoty na jednorazové investovanie.

Pri lump sum investovaní sa investor rozhodne vložiť celú sumu peňazí do vybraného aktíva v určitom časovom okamihu. Tento prístup môže mať potenciál dosiahnuť vyšší výnos, ak trhy rastú, pretože investor investuje do aktíva jediný raz.

Na druhej strane, v prípade nepriaznivej trhovej situácie môže byť lump sum investícia vystavená vyššiemu riziku krátkodobých stratégií, ktoré môžu viesť k dočasným hodnotovým poklesom. Táto stratégia vyžaduje dôkladnú analýzu trhu a dôveru v investičné rozhodnutie, a preto môže byť vhodná predovšetkým pre skúsených investorov so silným odhadom trhovej dynamiky.

Porovnanie DCA a lump sum

Rozhodnutie medzi dollar cost averaging (DCA) a lump sum (LS) investovaním je zásadným krokom pre každého investora, ktorý sa snaží optimalizovať svoj prístup k finančným trhom. Obe stratégie majú svoje vlastné výhody a nevýhody, a preto je dôležité starostlivo zvážiť individuálne ciele a toleranciu k riziku.

1. Trhová volatilita

DCA: Táto stratégia poskytuje ochranu pred trhovými fluktuáciami tým, že rozloží investície do časových intervalov. V obdobiach nižších cien nakupuje viac podielov, čím vytvára priemernú nákupnú cenu.

LS: Lump sum investície sú viac vystavené trhovej volatilite, pretože investori investujú celú sumu peňazí naraz. To môže viesť k väčším krátkodobým výkyvom hodnoty portfólia v reakcii na trhové fluktuácie.

2. Potenciálny výnos

DCA: V obdobiach poklesu trhu DCA umožňuje nakupovať viac podielov za menej peňazí, čo môže viesť k výhodnejšiemu priemernému vstupu do trhu. Avšak, v obdobích rastu trhu sa celkový výnos môže javiť nižší.

LS: Lump sum investície majú potenciál dosiahnuť vyšší výnos v prípade rastúceho trhu, pretože investor investuje do aktíva jediný raz. To môže viesť k okamžitému profitu, ak cena aktíva stúpa.

3. Psychologický aspekt

DCA: Táto stratégia umožňuje investovať bez potreby presného časovania trhu, čo môže zmierniť psychologický tlak spojený s krátkodobými trhovými výkyvmi. Investori sa vyhýbajú emocionálnym reakciám na trhovú neistotu.

LS: Lump sum investovanie si vyžaduje silnú psychologickú odolnosť a dôveru v schopnosť odhadnúť optimálny čas na vstup na trh. Emocionálna reakcia na výkyvy hodnoty portfólia môže byť intenzívnejšia.

V konečnom dôsledku je voľba medzi DCA a LS investovaním individuálna a závisí od osobných cieľov, finančnej situácie a investičného pohľadu každého investora. Niektorí môžu uprednostňovať bezpečnosť a stabilizáciu DCA, zatiaľ čo iní môžu hľadať rýchlejšie výnosy spojené s lump sum investovaním.

Je dôležité si uvedomiť, že neexistuje univerzálna odpoveď a kombinácia oboch stratégií môže byť vhodná v rôznych fázach investičného životného cyklu.

Akú stratégiu si vybrať – DCA vs. lump sum

Rozhodnutie medzi dollar cost averaging a lump sum investovaním je individuálna záležitosť a závisí od mnohých faktorov, vrátane osobných preferencií, finančných cieľov a tolerancie k riziku. Tu sú niektoré praktické rady, ktoré môžu pomôcť pri výbere medzi týmito dvoma stratégiami:

1. Stanovenie cieľov a časového horizontu

- DCA: Ak má investor dlhodobý investičný horizont a ciele, ktoré sú pre neho dôležité, DCA môže byť vhodná voľba na systematické budovanie portfólia bez ohľadu na aktuálne trhové podmienky.

- LS: Ak má investor jasné finančné ciele a potrebuje investovať jednorazovo, napríklad pri dedičstve alebo výnimočných príjmoch, LS môže byť vhodnejšia pre rýchlejší prístup k potenciálnemu výnosu.

2. Tolerancia k riziku a psychologický aspekt

- DCA: Ak investor preferuje stabilnejšiu cestu bez výrazných krátkodobých fluktuácií hodnoty portfólia a má nižšiu toleranciu k riziku, DCA umožní zmierniť emocionálny tlak spojený s trhovými výkyvmi.

- LS: Ak ide o odvážnejšieho investora so silnou psychologickou odolnosťou a verí v schopnosť odhadnúť optimálny čas na vstup na trh, LS môže byť vhodnejšou voľbou.

3. Analýza trhových podmienok

- DCA: V obdobích vysokej trhovej neistoty a volatilít môže byť DCA efektívnym spôsobom minimalizácie vplyvu trhových fluktuácií na celkové portfólio.

- LS: Pri pozitívnych vyhliadkach na rast trhu a presvedčení, že je optimálny čas na investovanie, môže byť LS príležitosťou na okamžitý výnos.

4. Diverzifikácia portfólia

- DCA: Ak investor preferuje postupné budovanie diverzifikovaného portfólia a systematické pridávanie aktív do rôznych tried aktív, DCA môže byť efektívnym nástrojom.

- LS: Pri lump sum investovaní možno rýchlo dosiahnuť vysokú diverzifikáciu, čo môže byť výhodné v prípade investícií do rôznych tried aktív.

5. Konzultácia s finančným poradcom

- Nezávisle od zvolenej stratégie je vždy užitočné konzultovať s finančným poradcom. Odborník môže pomôcť vyhodnotiť investorovu konkrétnu situáciu, ciele a odporúčať optimálnu stratégiu na základe individuálneho profilu a potrieb.

Treba mať na pamäti, že nie je jednoznačná odpoveď, ktorá stratégia je najlepšia, a pre mnohých investorov môže byť vhodné kombinovať obidve. Rozhodnutie medzi DCA a LS by malo byť dobre premyslené a zohľadňovať osobné okolnosti, investičnú filozofiu a stratégiu.

Pasívne investovanie

Pasívne investovanie je investičná stratégia, ktorá sa sústreďuje na minimalizáciu aktívneho rozhodovania a snahu dosiahnuť výnosy v súlade s celkovým vývojom trhu. Oproti aktívnemu obchodovaniu, kde sa snaží investor predpovedať a vyberať jednotlivé cenné papiere, pasívni investori preferujú diverzifikáciu a dlhodobý prístup.

Jedným z najčastejších spôsobov pasívneho investovania je investovanie do indexových fondov alebo burzových obchodovaných fondov (ETF), ktoré sledujú výkon určitého finančného indexu.

Jedným z hlavných konceptov pasívneho investovania je efektívna trhová hypotéza, ktorá predpokladá, že aktuálne ceny cenných papierov odrážajú všetky dostupné informácie a sú správne.

V tomto kontexte sa pasívni investori nevyhýbajú krátkodobým fluktuáciám cien, ale sú presvedčení, že dlhodobý trend trhu bude pravdepodobne rásť. Táto stratégia taktiež minimalizuje transakčné náklady a správcovské poplatky, čím zvyšuje celkový výnos pre investora.

Celkovo pasívne investovanie ponúka investorom možnosť diverzifikácie portfólia a minimalizáciu rizika spojeného s aktívnym obchodovaním. Je to prístup, ktorý sa často odporúča tým, ktorí preferujú stabilný a dlhodobý prístup k investovaniu, s dôrazom na systematické príspevky do indexových fondov alebo ETF, čo umožňuje vytvárať hodnotu v priebehu času a využívať rast svetových ekonomík.

Brokeri – ako kúpiť akcie a ETF

Na nákup akcií a ETF sú dostupné rôzne investičné možnosti. Jedným zo správnych riešení je dlhodobé a pasívne investovanie, ktoré je najlacnejšie. Možno tak urobiť prostredníctvom brokerov alebo roboadvisorov dostupných na slovenskom trhu.

XTB

Broker XTB ponúka široké možnosti investovania pre rôzne typy investorov. Celá platforma je dostupná aj v slovenskom jazyku pre tých, ktorým robí problém angličtina.

Na investovanie je na platforme XTB možné využiť široké spektrum investičných nástrojov od akcií a komodít až po ETF. Na výber je viac než 6 000 finančných inštrumentov.

Spoločnosť má veľmi nízke poplatky. V prípade platby kartou má poplatok 0,70 %. Vklad prevodom či PayPal je zadarmo. U XTB sa dá vytvoriť investičná ETF stratégia. Investor si sám rozloží portfólio a posielaná mesačná čiastka peňazí sa zainvestuje sama podľa vlastného rozloženia portfólia.

Na vyskúšanie si platformy je dostupný aj demo účet, kde si každý investor môže s virtuálnymi peniazmi vyskúšať obchodovanie s čímkoľvek bez rizika straty peňazí.

Okrem iného XTB aktívne spravuje úroky z hotovostných zostatkov na obchodných účtoch svojich klientov. Tieto úroky predstavujú príjmy, ktoré automaticky podliehajú daňovým povinnostiam.

Jedinečnou novinkou je automatické investovanie na XTB, ktoré predstavuje jedinečnú funkciu dostupnú v rámci investičných plánov spoločnosti XTB, ktorá investorom umožňuje efektívne spravovať svoje portfólio a zabezpečiť jeho dlhodobý rast bez potreby častého manuálneho zasahovania.

Obchodovanie a investovanie na platforme XTB je vhodné ako pre začínajúcich, tak aj pre skúsených investorov. So širokou paletou investičných možností si každý vyberie tie najlepšie pre vybudovanie svojho diverzifikovaného portfólia. Ďalšie informácie sú dostupné v recenzii XTB.

Na 75 % účtov investorov dochádza u XTB brokera k finančným stratám pri obchodovaní s finančnými rozdielovými zmluvami.

Portu

Portu je česká investičná platforma, ktorá ponúka svoje služby aj slovenským klientom. Nejde o klasického brokera, ide o tzv. roboadvisora (robo-poradcu). Tento pojem v skratke znamená, že investor nemusí investovať sám. Platforma čiastočne alebo úplne investuje za neho.

Portu poskytuje pre svojich klientov aj pomoc pri daňovom priznaní aj v prípade dividend, čo nie je úplne bežnou praxou. Výhody Portu sú dobré výnosy, transparentné poplatky a iné. Investičná spoločnosť ponúka ročný poplatok len 1 %, pričom sa dá znížiť na 0,6 % pri fixácii na 15 rokov. Iné poplatky účtované nie sú, ani za vklad, konverziu mien či výber.

Pri investovaní cez Portu môžu investori získať aj zľavu, ktorá závisí od fixácie investícií. Investovaním cez robo-poradcu Portu môže každý získať prístup k kvalitným investičným službám s mnohými výhodami. O rôznych produktoch ponúkaných touto platformou je možné si prečítať článok o Portu.

eToro

Na investovanie sa dá použiť aj platforma eToro. Táto platforma funguje od roku 2007, pričom sa dostala takmer na úplný vrchol medzi brokermi.

Aj eToro ponúka možnosť obchodovať s akciami, ETF či komoditami. Okrem toho je táto platforma zaujímavá pre investorov uvažujúcich nad obchodovaním s kryptomenami.

Najmä pre začínajúcich investorov je dobrá možnosť demo účtu, na ktorom si možno vyskúšať obchodovanie s ktorýmikoľvek finančnými nástrojmi a tým spoznať platformu. Platforma eToro má nízke a transparentné poplatky. Výšky poplatkov vždy závisia od konkrétneho aktíva. Užívatelia sa najčastejšie budú stretávať s fixným poplatkom za výber peňazí.

Či už investor preferuje akcie, kryptomeny či ETF fondy, eToro uspokojí mnohé investičné túžby. Pri ceste za výhodným investovaním je eToro vhodným nástrojom a pomocníkom. Viac informácií sa dá nájsť v recenzii eToro.

U 61 % retailových investorov došlo pri obchodovaní CFD u eToro k vzniku straty.

Brokerov a investičných platforiem pôsobí na Slovensku viacero, takže investori si majú z čoho vyberať. Každá platforma je niečím výnimočná, a tak si môže každý zvoliť tú, ktorá mu bude najviac vyhovovať.